近年、アメリカの株式市場では「GAFA」「GAFAM」「M7」などと呼ばれる巨大テック企業が株価全体を牽引する傾向が強くなっています。

インデックス投資で人気のS&P500やNASDAQ100などは、実質これらの巨大テック企業の銘柄が牽引している状態であり、テック銘柄を除いたパフォーマンスはTOPIXとそこでま変わらないとも言われいます。

それならば、500社や100社に分散するより、市場を牽引する上位テック銘柄のみに集中投資して、パフォーマンスを最大化できる投資信託が欲しいというニーズが高まっています。

そこで今回は、米国に上場する巨大テック企業のみに集中投資する投資信託をピックアップし、それぞれの特徴や違いを比較検証したいと思います。

比較対象ファンド

本記事で比較検証にする対象ファンドは次のとおり。

M7(マグニフィセント・セブン)

米国大型テクノロジー株式ファンド(M7)は、マグニフィセントセブンと呼ばれる米国大型テック企業の7銘柄のみに集中投資をするファンド。

| ファンド名 | 米国大型テクノロジー株式ファンド(マグニフィセント・セブン) |

|---|---|

| 運営会社 | 三井住友トラスト・アセットマネジメント |

| 投資対象 | 7銘柄(指数なし・アクティブ) |

| 組入比率 | 等金額 |

M7銘柄は、Amazon、Apple、Alphabet、Nvidia、Tesla、Microsoft、Metaの7銘柄(2024年3月時点)に等金額で投資する。

対象銘柄は今後変更になる場合もある。

FANG+(ファング・プラス)

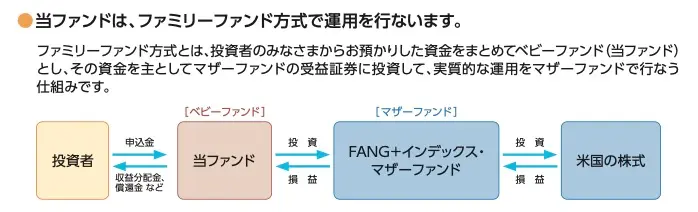

iFree NEXT FANG+インデックス(FANG+)は、NYSE FANG+指数(配当込み・円ベース)に連動した投資成果を目指すファンド。

| ファンド名 | iFreeNEXT FANG+インデックス |

|---|---|

| 運営会社 | 大和アセットマネジメント |

| 投資対象 | 10銘柄(NYSE FANG+指数連動) |

| 組入比率 | 等金額 |

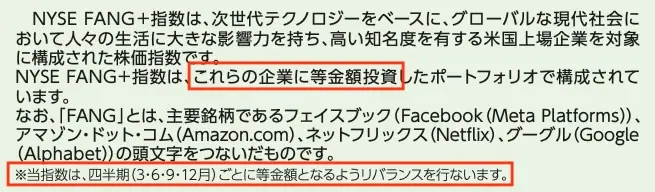

NYSE FANG+指数は、次世代テクノロジーをベースに、人々の生活に大きな影響力を持ち、高い知名度を有する米国上場企業を対象に構成された株価指数。

主要銘柄(Facebook、Amazon、Netflix、Google)+6銘柄の合計10銘柄に等金額で投資する。

銘柄を変更する条件は示されていないが、状況に応じて銘柄の組み換えが行われる。

過去にはTwitter社やAlibaba社などが含まれていました。

USテック・トップ20

一歩先いくUSテック・トップ20インデックスは、FactSet US Tech Top20指数(配当込み・円ベース)に連動した投資成果を目指すファンド。

| ファンド名 | 一歩先いくUSテック・トップ20インデックス |

|---|---|

| 運営会社 | 大和アセットマネジメント |

| 投資対象 | 20銘柄(FactSet US Tech Top20指数連動) |

| 組入比率 | 時価総額加重平均 |

グローバルX社が運用する「グローバルX US テック・トップ20 ETF」に投資する。

M7やFANG+の銘柄も含む最大20銘柄に時価総額加重平均で投資する。

項目別ファンド比較

銘柄数と投資対象

まずは、各ファンドの投資銘柄数と投資対象を比較します。

| M7 | FANG+ | US Tech TOP20 | |

|---|---|---|---|

| 投資銘柄数 | 7銘柄 | 10銘柄 | 20銘柄 |

| 投資対象 | M7銘柄 | 米国10銘柄 | 米国20銘柄 |

| 対象インデックス | 指数なし | 指数連動 | 指数連動 |

M7は7銘柄のみ、連動指数なし

M7は名前のとおり、マグニフィセントセブンと言われる7銘柄のみに集中投資します。

「マグニフィセントセブン」は米国を代表する大型テクノロジー株と定義していますが、明確な組入基準はありません。現在の組入銘柄の信用や株価の下落が続く場合は運営ファンドの判断により銘柄組換が実施されます。

今後、現在のM7という枠組み自体がなくなった場合(かつてのGAFAMのように)、運営ファンドの判断にて、その時々の上位テック企業7社が選ばれることになります。

FANG+は10銘柄、NYSE FANG+指数に連動

FANG+は、米インターコンチネンタル取引所(ICE)が算出する「NYSE FANG+指数」を構成する全銘柄に等金額で投資します。

NYSE FANG+の構成銘柄は、Facebook・Amazon・Netflix・Googleの4社を軸に、米国企業6銘柄を加えた合計10社となっており、銘柄を組換する場合も原則指数に準拠します。10銘柄に投資するのである程度の分散投資の効果も期待できます。

ただし、FANGの4社は原則固定なので、将来的にこれらの銘柄の成長力が落ちた場合、組み換えがしっかりと行われるかは少し懸念点ではあります。

最新の目論見書には「原則として、NYSE FANG+指数を構成する全銘柄に投資します」と記載があり、万が一の場合に選択肢の幅を持たせる表現になっています。

USテックトップ20は20銘柄、投資信託はETFを買うだけ

USテック・トップ20は「グローバルX USテック・トップ20 ETF」というETFに投資するだけなので、銘柄数や投資対象の取り決めはETF側で決まります。

投資先である「グローバルX USテック・トップ20 ETF」は、FactSet US Tech Top 20 Index(配当込み)を円換算した値に連動することを目指すETFです。

FactSet US Tech Top 20 Indexは、米国を代表するテクノロジー関連企業20社で構成され、主にNASDAQに上場する「時価総額上位300位」かつ「1日平均売買代金1億米ドル以上」の銘柄のうち、テクノロジー関連銘柄を組入候補とします。

組入候補のテクノロジー関連のうち、5テーマ(自動化ロボティクス、クラウドコンテンツ、プラットフォーム、eコマース、半導体)から、浮動株調整後時価総額上位3位に入る銘柄を選定します。次に浮動株調整後時価総額に基づき4位以下の銘柄をランク付けして、20銘柄に達するまでテーマに関係なく上位銘柄の選定が行われます。

少し複雑ですが、表でまとめると次のようになります。

| 上位3銘柄 | テクノロジー関連のうち、5テーマ(自動化ロボティクス、クラウドコンテンツ、プラットフォーム、eコマース、半導体)から、浮動株調整後時価総額の上位3位で構成。 |

|---|---|

| 4位以下 | テクノロジー関連のうち、浮動株調整後時価総額に基づき4位以下を順位付けし、20銘柄に達するまでテーマに関係なく上位の銘柄を選定して構成。 |

組入比率とリバランス

次に、各ファンドの銘柄の組入比率とリバランスについて比較します。

組入比率には「等金額」と「時価総額加重」があり、各投資信託の組入比率は次のようになります。

| ファンド | 組入比率 | リバランス |

|---|---|---|

| M7 | 等金額 | 年2回 |

| FANG+ | 等金額 | 年4回 |

| USテック・トップ20 | 時価総額加重 | 年2回 |

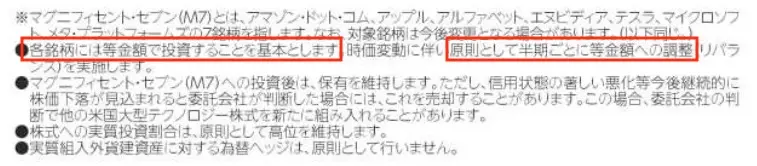

M7は7銘柄を等金額

M7は7銘柄に等金額での投資を基本とします。

なので、特定の銘柄だけが突出することはありません。

原則として半期(年2回)ごとに等金額になるようリバランスが実施されます。

FANG+は10銘柄を等金額

投資基準とする「NYSE FANG+指数」の10銘柄に等金額での投資を基本とします。

原則として、特定の銘柄だけが突出することはありません。

NYSE FANG+指数は、四半期(3・6・9・12月)ごとに等金額になるようリバランスが実施されます。

銘柄組換の基準は明文化されていませんが、四半期ごとのタイミングで実施されることが多いです。

USテックトップ20は時価総額加重

投資先であるETF「グローバルX USテック・トップ20 ETF」が構成する20銘柄は、浮動株調整後時価総額加重により構成比率を決定(ただし、1銘柄あたり最大8%、各テーマの上限25%という制限あり)し、原則として毎年6月と12月の第二金曜日に「指数構成銘柄」と「構成比率」の見直しを実施します。

「等金額」ではなく「時価総額加重」で構成される点が特徴です。ただし1銘柄あたり最大8%なので、極端に偏ったポートフォリオにならないよう調整されます。

為替ヘッジ

「M7」「FANG+」「US Tech TOP20」いずれも為替ヘッジは原則として行わない。

円安ドル高になれば円建での評価額は増え、円高ドル安になれば円建での評価額は減ります。

株価自体は安定していても、円高局面では円建での評価額が下がる傾向にあるので注意が必要です。

| M7 | FANG+ | US Tech TOP20 | |

|---|---|---|---|

| 為替ヘッジ | なし | なし | なし |

信託報酬率

投資信託で重要なのがランニングコストとしてかかる信託報酬率です。

| M7 | FANG+ | US Tech TOP20 | |

|---|---|---|---|

| 信託報酬率 | 0.5940% | 0.7755% | 0.4950% |

| 100万円保有の場合 | 年間 5,940円 | 年間 7,755円 | 年間 4,950円 |

| 1,000万円保有の場合 | 年間 59,400円 | 年間 77,550円 | 年間 49,500円 |

信託報酬はファンドの保有資産額に対して毎年パーセンテージでかかるので、投資期間が長期になる程、これらのコストとも長期間向き合わないといけません。

eMAXIS SlimのS&P500や全世界株式などに比べると信託報酬は高いです。全体としては安い方ですが、昨今の低コストファンドに比べると高く感じるかもしれません。これらのテックファンドに投資する場合、他の低コストファンドを上回るパフォーマンスが必要になります。

集中投資ファンドで元金を一気に拡大し、目標地点に達したら低コストのファンドや配当株、債券などに組み替えるなどの計画を立てる戦略もありだと思います。

NISA対応

現在のNISA対応状況は次のようになっています。

| M7 | FANG+ | US Tech TOP20 | |

|---|---|---|---|

| NISA(つみたて投資枠) | ✕ | ◯ | ✕ |

| NISA(成長投資枠) | ◯ | ◯ | ◯ |

成長投資枠は全ファンド対応しています。

一方、つみたて投資枠に対応しているのは「FANG+」のみ。

つみたて投資枠は長期投資を前提としており、5年以上の運用実績などが求められる為、2024年3月に新規設定されたM7やUS Tech TOP 20は対応していません。しかし、将来的には対象になる可能性もあります。

まとめ

最後に各ファンドのおすすめの人を紹介します。

| M7 | FANG+ | US Tech TOP20 | |

|---|---|---|---|

| 投資銘柄数 | 7銘柄 | 10銘柄 | 20銘柄 |

| 投資対象 | M7銘柄 | 米国10銘柄 | 米国20銘柄 |

| 対象インデックス | 指数なし | 指数連動 | 指数連動 |

| 組入比率 | 等金額 | 等金額 | 時価総額加重 |

| リバランス | 年2回 | 年4回 | 年2回 |

| 為替ヘッジ | なし | なし | なし |

| 信託報酬率 | 0.5940% | 0.7755% | 0.4950% |

| NISA(つみたて投資枠) | ✕ | ◯ | ✕ |

| NISA(成長投資枠) | ◯ | ◯ | ◯ |

| 運用会社 | 三井住友 | 大和 | 大和 |

M7がおすすめの人

M7は「マグニフィセントセブン」と呼ばれる米国の上位テック企業のみに集中投資し、上昇相場ではS&P500やNASDAQ100を凌駕するパフォーマンスを図ることが期待できます。

GAFA(4社)やGAFAM(5社)から現在のM7(7社)になり、将来的に現在のM7の枠組が使用されなくなった場合、どの銘柄で7社を構成するのかは運営会社の判断になります。その選定判断が成績に大きく影響を与えるので、それをリスクと見るか柔軟性があると見るかで判断が分かれます。

現在のM7銘柄にこだわらず、その時期の米国テック企業の上位7銘柄に投資したいという方に向いています。

- 米国テック企業の上位7銘柄に集中投資できる

- 対象銘柄の選定がファンドに委ねられ柔軟性がある

- 新規設定なので償還のリスクがある

- M7の枠組みがなくなった時、7銘柄の選定基準が不明確

- 等金額なので不調な銘柄に足を引っ張られる可能性がある

- つみたて投資枠に対応していない

FANG+に向いている人

FANG+は、2018年に新規設定され5年以上の運用実績があります。新規ファンドは投資資金が集まらないと償還になるリスクなどもあるので、運用期間の長さや純資産が増えているかは投資信託を選ぶ上で重要です。他の新規ファンドに比べると信用力が高いのはメリットです。

懸念点は原則固定の4銘柄が将来的にどうなるか不明確な点です。「原則」NYSE FANG指数に合わせるとしており、柔軟に対応する余地を残した記載にはなっていますが、その点は少し注意した方がよいと思います。残り6銘柄は不定期で組換が実施され、過去にはツイッター社やアリババ社などが外されています。

FANG+は4銘柄の原則固定が少し気がかりですが、NISAの積立・成長投資枠の両方に対応しているので、NISA枠で少し攻めたポートフォリオを加えたい方には良い選択肢だと思います。テック系ファンドの中では運用実績もあるので、ある程度は安心して投資できるファンドだと思います。

- NISA つみたて/成長投資枠の両方に対応

- 2018年に設定され5年以上の運用実績がある

- FANGの原則固定4銘柄が将来的にどうなるか不明確

- 信託報酬率が相対的に高め

USテック・トップ20に向いている人

US Tech TOP 20は、20銘柄と分散も効いていますが、集中投資でパフォーマンスを上げたい方にとっては少し多すぎる気もしますし、分散したいならNASDAQ100でも良いのでは?という気もします。

あとこの投資信託はGX USテック・トップ20のETFを買い付けるだけのファンドです。

投資先のETFは信託報酬率0.4125%(投資信託は0.4950%)であり、1口あたり2,000円以下と少額からでも購入できるので、高い手数料を払ってまで投資信託で買うメリットはあまりない気がします。

なお、このファンドは等金額ではなく時価総額加重なので、時価総額が大きい銘柄の影響を受けやすいです。等金額ではないので構成比率には偏りが生まれやすいです。ただ最大で8%までを原則としているので、一部の銘柄だけがポートフォリオの大半を占めるといった状況にはならず、分散という観点では個別でそれぞれ持つより優れています。

結論としては、ETFを直接購入できるならETFの方が良い。より少額から・金額単位で購入したい等の場合は投資信託版でも良いと思います。

- 20銘柄にある程度分散して投資できる

- 時価総額加重なので強い銘柄のウエイトが増える

- ETFより少額から投資できる

- 新規設定なので償還のリスクがある

- ETFを買うだけなので、直接ETFを買った方が安い

- つみたて投資枠に非対応