本記事では、日本の年金を運用するGPIFが金やビットコインを投資対象に検討している件についての背景を考察してみたいと思います。

GPIFの基本ポートフォリオ

年金運用に対する現行の基本ポートフォリオに関する考え方をおさらいします。

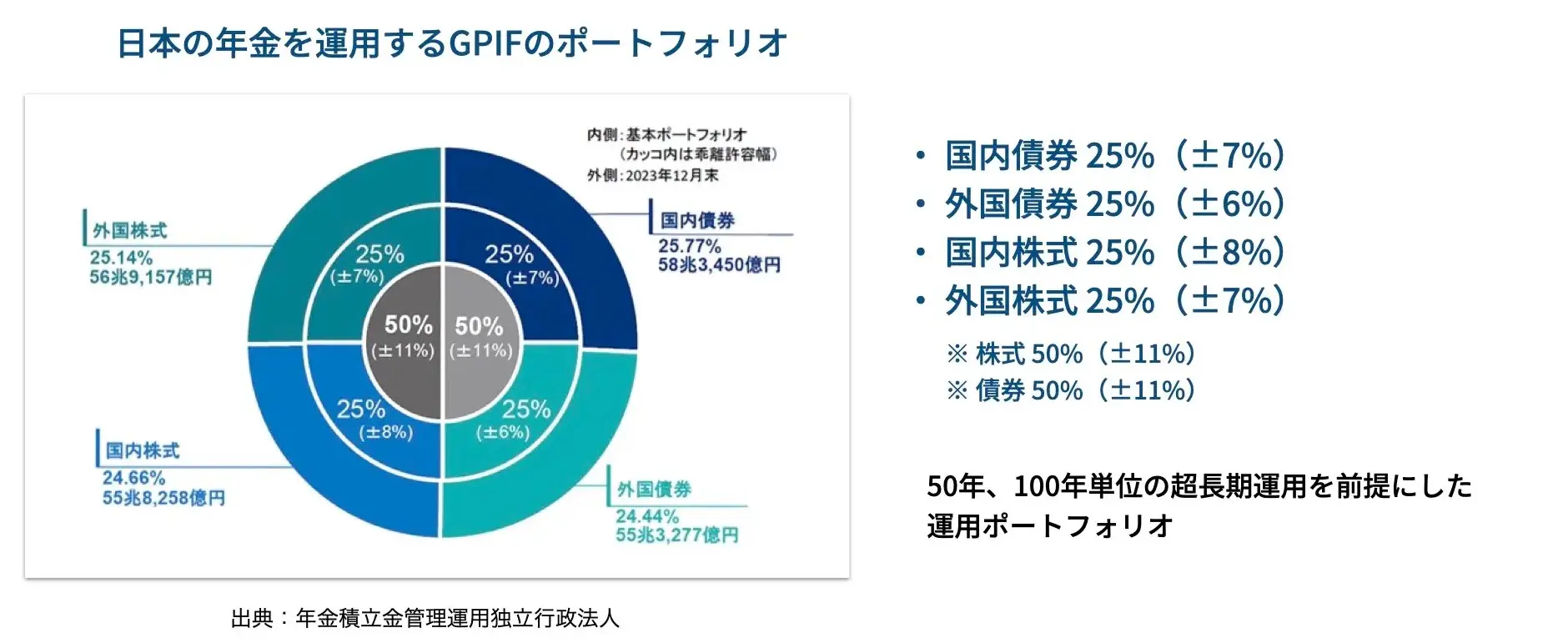

GPIFの基本ポートフォリオは、国内債券・外国債券・国内株式・外国株式をそれぞれ25%の構成割合となるように運用されています。

年金は50年や100年といった超長期での運用を前提にしているので、短期的な市場の動向よって資産構成割合を変更するより、基本となる資産構成割合を決めて、長期間維持していく方が効率的で良い結果をもたらすという考えのもとで運用されています。

| 国内債券 | 外国債券 | 国内株式 | 外国株式 | ||

|---|---|---|---|---|---|

| 資産構成割合 | 25% | 25% | 25% | 25% | |

| 乖離許容幅 | 各資産 | ±7% | ±6% | ±8% | ±7% |

| 債券・株式 | ±11% | ±11% | |||

GPIFの運用実績は、2023年末時点での累積収益額は+132兆4,113億円(収益率+3.99%)となっています。

運用資産額は224兆円もあり、ノルウェーの政府基金「GPF-G」と肩を並べる世界最大規模の年基運用基金でもあります。GPIFの売買が市場に与える影響は大きく、いわゆる「機関投資家」と言われる存在でもあります。

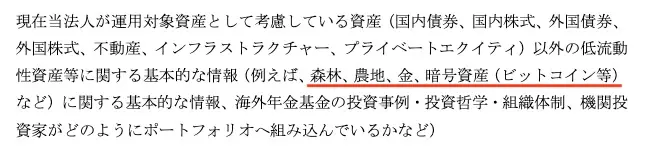

GPIFが金やビットコインの情報を募集

2024年3月19日、日本の年金を運用するGPIFが、新たな運用対象に考慮する資産として森林、農地、金、暗号資産(ビットコイン等)を例にあげ、これらの情報を募集するという発表を行ました。

各資産に共通しているのは「ペーパー資産」ではなく「現物資産」ということです。

ペーパー資産

ペーパー資産とは、現金、証券、債券などが代表的で、発行体である国や企業の信用や業績を裏付けとして価値が決まります。

| 発行体(信用の裏付け) | |

|---|---|

| 現金(円やドルなど) | 中央銀行(国) |

| 証券(株式など) | 民間企業 |

| 債券(国債や社債など) | 国、地方公共団体、民間企業 |

現金通貨

現金通貨とは、円や米ドルの硬貨や紙幣などを指します。

現在の通貨は、各国が自国の経済に見合った量の貨幣を発行する「管理通貨制度」が採用されています。

この管理通貨制度のもとでは、自国通貨であれば原則として無限に発行することが可能です。発行体は各国の中央銀行で、日本円は日本銀行(日銀)、米ドルはFRB、ユーロであればECBが「通貨発行権」を有しています。

1万円札の原価は1枚あたり約20円前後ですが、日本という国の信用を裏付けとすることで、1枚20円前後の紙に1万円という価値が付きます。一方で通貨の発行体である国の信用が低下すると現金通貨の価値は下がります。(例)株安・紛争・革命・テロ等

証券

証券とは、民間企業の株券や債券などを指します。

発行企業の業績や資産などを信用の裏付けとして価値が付きます。

現在や将来の業績に期待が持てる場合は株価が上昇しますが、業績の先行きが不透明であったり、不祥事などで企業の信用が落ちると株価は下落する可能性があります。

債券

債券には、国が発行する国債、地方公共団体が発行する公債、民間企業が発行する社債などがあります。

保有中または満期時に利息が受け取れるほか、満期まで所有すれば元本そのままで償還される、株式などに比べてリスクの低い資産になります。

株式と同様、発行体である国・地方公共団体・民間企業が破綻した場合は価値を失います。

現物資産

一方「現物資産」はペーパー資産と異なり、物そのものに価値がある資産です。

金(ゴールド)

金は鉱物として量に限りがあり希少性があります。

宝飾品などの実物資産としてだけはなく、金本位制時代は通貨価値の裏付けとして認められてきた歴史もあり、人類の長い歴史の中で金が「無価値」になったことは一度もないという資産としての信用があります。

暗号資産(ビットコイン等)

ビットコインは発行枚数の上限が2,100万枚と限られています。

デジタルデータなので無形資産ではありますが、発行枚数が有限なので、信用や価値があると評価された場合は、その希少性から価値が高まる可能性があります。

金と価値の性質が似ていることから「デジタルゴールド」と呼ばれることもあります。

森林・農地等

GPIFは森林や農地なども投資対象として情報を集めているようです。

「農地」といえば、マイクロソフト創業者のビル・ゲイツ氏も農地に投資しており、全米トップの農場主になっているのは有名です。食糧生産の希少性に対しても意識していることが伺えます。

農地は人間が生命活動をする上で欠かせない食糧を生み出すことができます。

現在は食糧がなくて困るようなことはあまり起きませんが、国力が弱まったり、世界の人口増加が食糧の供給力を上回ったり、各国が保護貿易に傾倒した場合、今は簡単に手に入る食糧やその生産力の価値は見直される可能性があります。

有事の食料輸入計画、商社などに要請へ 政府が新法

政府は商社などを念頭に、有事に食料不足が見込まれる際に代替調達ルートといった輸入計画を提出するよう求める方針だ。異常気象による不作や感染症の流行、紛争といった有事を想定し、重要な食料を確保する見通しを明確にする。

農林水産省が2日に開く「不測時における食料安全保障に関する検討会」で示し、年内にも方向性をまとめる。食料安全保障の一環として、農水省が2024年の通常国会への提出を目指す新法へ盛り込む

引用元:日本経済新聞社(2023.10.1)

ペーパー資産の脆さ

ペーパー資産のもとである「現金通貨」は、各国の中央銀行が無限に刷ることができます。

米ドルや日本円などの現金通貨の量は年々増え続けています。

この通貨の増殖が続いた場合、現金通貨の価値はどうなっていくのか。

少し例え話をしてみます。

たとえば、とある有名人の直筆サインを手に入れたとします。

有名人という「人気の裏付け」がある人が書いた直筆サインは「数が限られている」「簡単に入手できない」という希少性から、そのサイン色紙には「価値」が生まれます。高い金額を払うので譲って欲しいという人も現れます。

しかし、その有名人の直筆サインがいつでも手に入るとなったらどうなるでしょう。

直筆サインは市中に溢れかえり「誰でも手に入れられる状態」になります。

流通量が増えることで直筆サインの価値は下がってしまうわけです。

ただし、サイン色紙が「金」で出来ていれば、直筆サインの価値はゼロになっても「金」の価値は保たれます。

このように、ペーパー資産(ここでいう有名人の人気という裏付けがある直筆サイン色紙)は、流通量が増えたり、人気が衰えるなどの理由により価値が暴落する可能性がありますが、現物資産(ここでいうサイン色紙が金製だった場合)は一定の価値を保つことができるということです。

通貨の価値が落ちる時

通貨の価値が落ちる要因は様々ですが、よくある例として「戦争での敗戦」や「革命」などがあります。

ここでは、日本とドイツを例に通貨の価値が落ちた事例を紹介します。

例1:日本(第二次世界大戦で敗戦)

日本は1869年に「明治維新」という革命が起きて新政府が樹立しました。

2年後の1871年には「新貨条例」が制定され「円」が誕生。

最初は「1ドル = 1円」でスタートした。

しかし、1924年の関東大震災にて「1ドル = 2円」に下落。

1931年にイギリスが金本位制を停止した際に日本も円と金の兌換を停止。

「1ドル = 5円」まで下落。

そして、1945年に第二次世界大戦で敗戦した時は「1ドル = 15円」まで下落。

その後も下落を続け、1949年に固定相場制へ移行した時は「1ドル = 360円」にまで下がりました。

敗戦後の円の通貨価値の下落による物価上昇を戦後の「ハイパーインフレ」として学んだ人が多いでしょう。

円の貨幣史

新政府樹立

1ドル = 1円(円の誕生)

1ドル = 2円(円の価値下落)

1ドル = 5円(円の価値下落)

45年 → 1ドル = 15円

46年 → 1ドル = 50円

48年 → 1ドル = 270円

1ドル = 360円

例2:ドイツ(第一次世界大戦で敗戦)

ハイパーインフレの例としてはドイツも有名です。

第一次世界大戦で敗戦したドイツは戦勝国から天文学的な賠償金を課せられました。

あまりにも多額であった為、ドイツはマルク紙幣を大量に発行して賠償金の支払いに充てました。

しかし、通貨の供給量が増えたことでマルク通貨の価値が下がってしまい価値が1兆分の1まで下がってしまいます。

「卵1つの値段が1兆倍になった」「無価値になった札束を積み木のようにして遊ぶ子供」などの写真を見た方も多いでしょう。

国の信用が毀損すると通貨の価値は下がる

このように国の信用を裏付けとして価値が保たれている通貨は、戦争で敗戦したり、災害や革命などの政情不安が起きると急速に価値を失う可能性があります。

繰り返しになりますが、1万円札などの現金通貨は「国の信用」という裏付けがなければ、1枚20円程度の価値しかない「ただの紙」なのです。

現金の価値は絶対的なものではなく、その発行体である国の信用が崩れ始めると「無価値」になるリスクが潜んでいるということを頭の片隅に残しておきましょう。

新冷戦時代の通貨価値

2024年現在、まだ公式に明確化はされていませんが「新冷戦時代」に突入していると言われています。

ロシアのウクライナ侵攻、米中対立、NATO対ロシアなど、経済的・軍事的な緊張感や地政学リスクが非常に高まっています。

このように大国を巻き込んだ紛争が増えたり、経済が不安定化すると、国の信用を裏付けとして価値を保っている現金通貨の価値はリスクが高くなる可能性があると言えます。

歴史を振り返ると、覇権国家が移り変わる可能性はありますし、戦争や革命、経済の不安定化などによって、既存の通貨の価値が下がる可能性も考えておく必要があります。

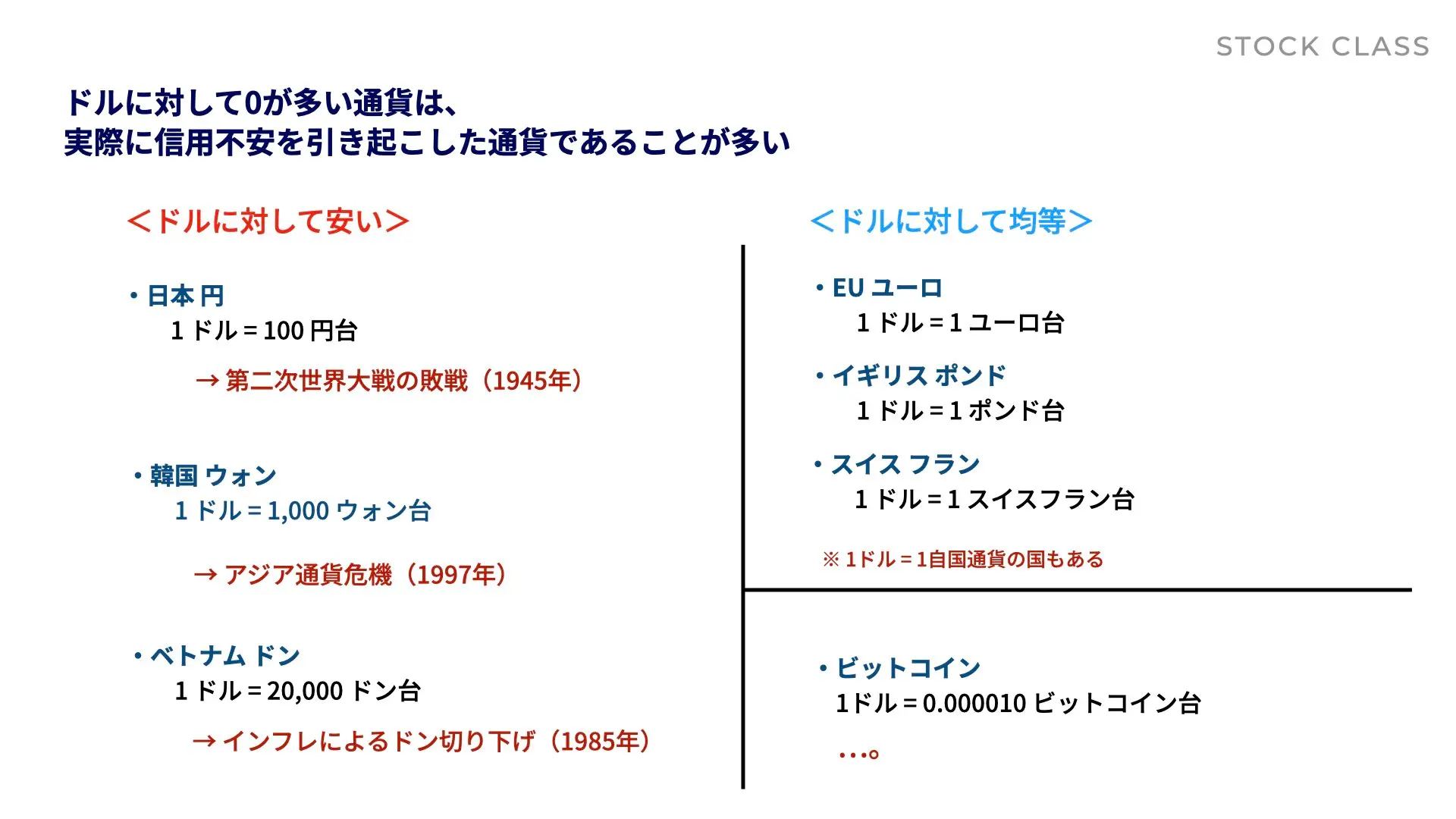

ドルに対して0が多い通貨

少し余談ですが、ドルに対して0が多い通貨はかつて信用不安を引き起こした通貨であることが多いです。

アジア圏はドルに対して安い通貨が多い印象です。

| 通貨 | 対ドル為替レート | 出来事 |

|---|---|---|

| 日本円 | 1ドル = 100円台 | 第二次世界大戦で敗戦(1945) |

| 韓国ウォン | 1ドル = 1,000ウォン台 | アジア通貨危機(1997) |

| ベトナムドン | 1ドル = 20,000ドン台 | インフレによるドン切り下げ(1985) |

一方、自国通貨がドルに対して均等な通貨の国もあります。

主に西ヨーロッパ圏の通貨が多い印象です。

| 通貨 | 対ドル為替レート |

|---|---|

| EU・ユーロ | 1ドル = 1ユーロ台 |

| イギリス・ポインド | 1ドル = 1ポンド台 |

| スイス・フラン | 1ドル = 1スイス フラン台 |

ちなみに・・暗号資産のビットコインはドルに対して圧倒的な高さを誇ります。

| 通貨 | 対ドル為替レート |

|---|---|

| 暗号資産(ビットコイン) | 1ドル = 0.000010ビットコイン台 |

金の通貨としての歴史

金の通貨としての歴史は長いです。

かつては「金本位制」という金を通貨の価値基準とする制度があり、各国の中央銀行が金を大量に保有し、いつでも金と交換できる兌換銀行券を発行していました。

銀行券自体は今の1万円札と同じように価値はほとんどありませんが、いつでも金と交換できるということで、金を保有している銀行の信用を裏付けとして価値を保っていました。

しかし、現在の中央銀行が発行する円や米ドルは「金」を裏付けとしていません。

基軸通貨ドルの裏付け

現在、世界の基軸通貨はアメリカの米ドルですが、冒頭で解説した通り現在の中央銀行(アメリカの場合はFRB)が発行する米ドルは金を裏付けとしていません。

本質を理解するにはドルの成り立ちから知る必要がありますが、長くなるので現在のドルが置かれている立ち位置を理解するために必要な部分だけ解説します。

ブレトン・ウッズ体制(1944年)

かつて、アメリカの米ドルは金と交換できる通貨でした。

1945年に発行した「ブレトン・ウッズ協定」にて、金1オンス=35米ドルと定め、米ドルと金の兌換を保証した上で、米国以外の自国通貨を米ドルに対して固定とする「金・ドル本位制」が誕生した。

第二次世界大戦まで覇権通貨だったイギリスのポンドは1931年に金本位制を停止していたので、名実ともに米ドルが世界の基軸通貨となりました。

実質「金」と同等であることを前提に、米ドルを資本主義陣営の基軸通貨とする体制のことを「ブレトン・ウッズ体制」と言います。

ニクソンショック(1971年)

1971年に「ブレトン・ウッズ体制」が崩壊する出来事が起こります。

この頃、アメリカはベトナム戦争で戦費がかさみ財政は急激に悪化、それにより金が国外へ流出したことで金が足りなくなり、次第にドルと金の兌換に応じれなくなりました。

そして、1971年に当時の米大統領ニクソンがテレビ演説にて「米ドルと金の兌換を停止する」と急に発表。これにより「金の価格は高騰」し「ドルの価値は下落」しました。この一連の出来事を「ドル危機」や「ニクソンショック」などと呼びます。

この「ニクソンショック」の事例は、投資をする上で知っておくべき非常に重要な出来事です。

これまで「ドルは金といつでも交換できる」という信用の裏付けがあったから基軸通貨として使用されていたのに、一方的に金との交換はできないと言われてしまったわけです。

金という信用の裏付けを失った米ドルは一万円札と同じ「ただの紙」であり、そのもの自体には何も価値がありません。

さらにニクソン大統領は、信用が下がったドルの流出を抑えるため「アメリカのすべての輸入品に10%の輸入課徴金を課す」という政策も同時に発表しました。

排他的なブロック経済が第二次世界大戦を引き起こしたという反省から、自由貿易を活発化させてきたアメリカが、ドルを守る為に、自ら保護貿易主義の姿勢を強めることになりました。

これは後に日米貿易摩擦などの問題にもつながります。

ペトロダラー体制(1974年)

財政赤字とドルの信用がなくなったアメリカはその打開策として石油に目を向けます。

1974年、ニクソン大統領とキッシンジャー国務長官がサウジアラビアを訪問し密約を交わします。

その内容は「アメリカがサウジ王家の安全保障を行うので、その見返りに石油取引をすべて米ドルで行う」というもの。この密約により原油の取引は米ドルがないと行えない体制が出来上がりました。

石油を意味する「ペトロリアム」とドルを意味する「ダラー」を組み合わた、通称「ペトロダラー体制」が始まります。

この1974の出来事から米ドルの信用の裏付けは「金」から「石油」に変わりました。

これにより石油はただのエネルギー資源ではなく、政治的・軍事的・金融的にも非常に重要な役割を持つものになりました。

なにせ基軸通貨である米ドルの信用の裏付けは「石油」なわけですから、アメリカは石油の流通をコントロールする必要があります。石油の流通をコントロールできないと、米ドルをコントロールできなくなってしまうからです。

ペトロダラー体制の崩壊(2023年)

近年、「石油」をドルの信用の裏付けとする「ペトロダラー体制」は雲行きが怪しくなっています。

2023年、サウジアラビアは石油取引において、ドル以外での決済に対する話し合いについてオープンであるとの考えを示すなど、石油を裏付けとしたドルの地位は揺らぎ始めています。

ドル以外の通貨での石油貿易決済、サウジはオープン-財務相

引用元:Bloomberg(2023.1.18)

世界最大の石油輸出国サウジアラビアのジャドアーン財務相は17日、ドル以外の決済通貨を使った貿易に関する話し合いにサウジはオープンだと明らかにした。

石油という裏付けを失うと、基軸通貨としてのドルが再び信用不安を引き起こす可能性はゼロとは言えません。

巨額の債務を抱える米国

現在、アメリカの米国債の年間利払い費用は1兆ドル(日本円で約150兆円)まで膨らんでいます。

日本の年間の歳入が約100兆円であることを考えると、利払いだけで年間150兆円というのが、どれくらい巨額であるかよくわかると思います。

このままだと2025年には、国債利払い費が第二次世界大戦時レベルを超えるとも言われています。

50年前のニクソンショックが起きた頃のアメリカの歴史と比べると、現在のアメリカや世界が置かれている状況と非常によく似ていると感じる部分も多いです。

- ベトナム戦争で戦費がかさみ財政悪化

- ドルの裏付けである金が足りなくなる

- ドルと金の兌換を停止

- ドルの価値が下落、金の価値が高騰

- ドルを守るために輸入品に10%の輸入課徴金

- 自由貿易 → 保護貿易(自国優先主義)に傾倒

- 日米貿易摩擦などが発生

「アメリカは随分と好き勝手なことをやってくれるな」と他国の人は思ったことでしょう。

しかし、そういったことはある日突然やってくるものです。

あとから振り返ると、それは突然の事ではなかった場合が多く、物事が起きる兆候はずっとあったわけです。

「どう見ても問題があるけど、今のところ事なく進んでいるので、とりあえず大丈夫だろう」

それは往々にして問題を先送りしているだけの場合が多く、時限爆弾はいずれどこかで爆発する可能性が高いわけです。

米ドルや日本円などの現金、株式や債券などのペーパー資産がいきなり無価値になることはないでしょう。しかし、将来的にそうなる可能性がある兆候も見られるという点は、投資をする上で理解しておく必要があります。

現物資産の価値が高まる時代

日本の年金を運用するGPIFは、50年や100年といった超長期での運用を前提としています。

経済的・軍事的な緊張感や地政学リスク、通貨体制の信用に影を落とし始めた現在、国や企業の信用が裏付けのペーパー資産だけでなく、森林・農地など人間の生命活動に必要な資源資産、金やビットコインなどの価値が認められる有限資産が、ペーパー資産と並ぶ価値になる可能性を見据えて、投資対象とすべきかの検討に入っているのではないかと思います。

では、個人の資産防衛として、これらを投資対象として加える必要があるかについでですが。

よほど資産があり余っている方でもない限り、これらへの投資の割合を極端に増やす必要はないと考えています。

特に資産形成期の方であれば、ひとまずは労働収入(給与所得・事業所得)や、株式投資(譲渡所得・配当所得)などのペーパー資産を効率良く増やすことを考えた方が良いと思います。

そして、政治や経済の歴史、最新のニュースを同時に学びながら、いざという時にこうした新たな資産を買えるだけの資金を貯めておくのが良いと思います。

ただし、もし余力があるのであれば「金(ゴールド)」への投資は今から始めておいても良いかもしれません。つみたて投資や現物保有などで資産の3〜5%程度を目安に持っておけば良いと思います。

投資歴がそこそこある人なら、株価や為替の相場は日々チェックしていると思われますが、それと一緒に「金相場」についてもチェックする習慣を身に付けておくことをおすすめします。