本記事では景気後退(リセッション)のサインと言われる「逆イールド」について解説します。

はじめに

「逆イールド」について解説する前に、景気循環の仕組みについて簡単に解説します。

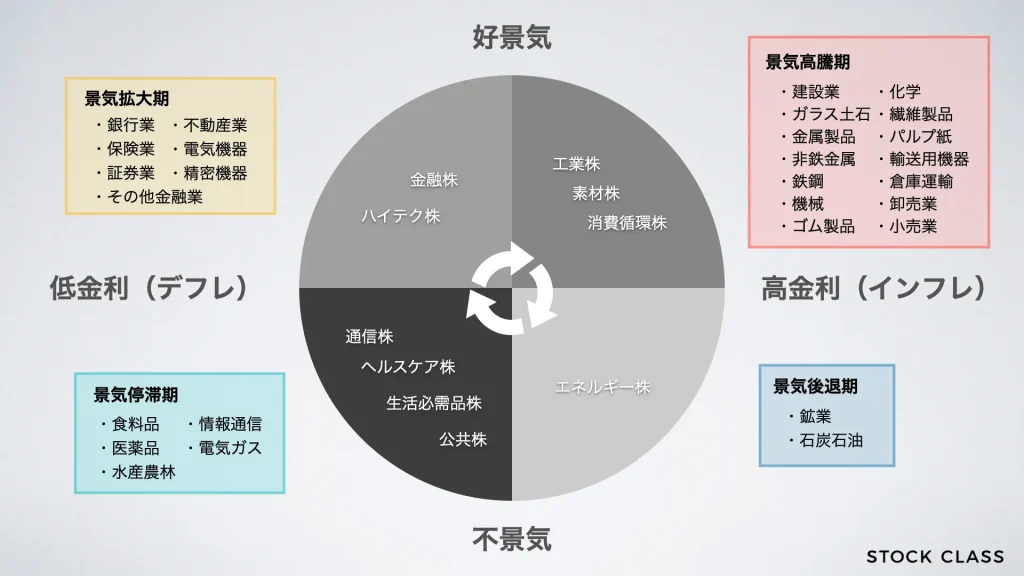

世の中の景気には大きくわけて、①景気拡大期、②景気高騰期、③景気後退期、④景気停滞期 という4つの局面があり、一般的に景気拡大期は株価は上昇しやすく、景気後退期は株価は下落しやすいと言われています。

景気はこの4つの局面の循環を繰り返しています。各局面ごとに市場の資金がどの業種(セクター)に移動するかはある程度の原則があり、これをセクターローテーションと呼びます。

個別の株が必ずこの原則どおりに動くわけではありませんが『お金が集まる場所に身を置く』ことは投資において非常に重要です。

この景気循環の基本を知ることで「逆イールド」が景気後退のサインとなる根拠がより深く理解できます。

また、景気循環サイクルの基本や、今どの局面に位置するのかを知れることは、投資に限らずビジネスや住宅購入などの面でも役に立つので覚えておいて損はしません。

景気循環とセクターローテーションの解説記事もありますので、詳しく知りたい方は先に下記の記事を読むことをおすすめします。

逆イールドとは

短期国債の利回りを「短期金利」、長期国債の利回りを「長期金利」と呼ぶこともあります。

国債とは国(政府)が発行する債券のことで、投資家は債券を購入することで発行体の国にお金を貸すことができ、その見返りとして金利を受け取ることができます。

債券の細かい仕組みについては今回は省きますが、債券の金利や価格変動は、経済や株式にも大きな影響を与えるので、どのような仕組みで動いているかは理解しておくことをおすすめします。

金融商品のリターン原則

なぜ、短期国債の利回りが長期国債の利回りを上回っている状態(逆イールド)だと、景気後退のサインと言われているのか解説する前に、金融商品の原則について確認しましょう。

株や債券などの金融商品は

『リスクが高いほどリターンが大きい』『リスクが低いほどリターンは小さい』

債券は満期になると元本が全額償還されるので、一般的に「無リスク資産」と言われています。

厳密には為替リスク、金利変動リスク、信用リスクなどもありますが、今回は金利だけに絞って解説します。

ニュースなどで報じられる長期金利とは長期国債である「10年物国債の利回り」短期金利は短期国債である「2年物国債の利回り」を指すことが多いです。

前述のとおり、債券は満期まで保有すれば元本は全額償還されるので、株などに比べてリスクの低い安全資産と言われています。ただし、債券の発行元である国や企業が破綻した場合、元本は保証されません。これを信用リスクと言います。

国債は国が発行元なので、その国がデフォルト(債務不履行)しない限り、原則として元金は保証されます。新興国債券などはともかく、格付けの高い欧米先進国の債券は一般的に安全と言われています。

ここで、金融商品の原則をもう一度復習します。

『リスクが高いほどリターンが大きい』『リスクが低いほどリターンは小さい』でしたね。

元本が保証されている格付けの高い欧米先進国の国債ならリスクはかなり低いです。しかし、10年物債券や30年物債券などの長期債券は償還が10年後や30年後になります。

今現在の評価が高い国でも10年後や30年後など期間が長くなるほど「その時にどうなってるか分からない」というリスクが高くなるので、債券は償還までの期間が長いほど、短期債と比べて相対的にリスクが高いと判断されます。

なので、先程の金融商品の原則に照らし合わせると、債券の利回りは次のようになるが一般的です。

・償還期間が長い長期債券(10年物国債)はリスクが高いので利回りは高くなる

・償還期間が短い短期債券(2年物国債)はリスクが低いので利回りは低くなる

しかし、逆イールドはこの逆で、長期債券と短期債券の利回りが逆転した状態のことでした。リスクが低いはずの短期債の利回りがリスクが高い長期債の利回りを上回ってしまう状態です。

これらは金融の原則から考えると「異常」な状態です。

なぜ、このようなことが起きるのか詳しく見ていきましょう。

なぜ逆イールドが発生する?

逆イールドが発生する原因は、結論から言うと『利下げ』が来ると予想され長期債券が買われるからです。

『利下げ』とは、中央銀行が政策金利を引き下げることです。

債券は発行時の利率は固定ですが、利回りは債券購入時の価格によって変動します。

なので、利下げが行われると債券の利率が下がり始めるので、債券投資家はなるべく利率が高い債券を長期で保有して高いリターンを得たいと考えるので長期債券の買いが増えます。

長期債券の買いが増えることで10年物国債などの長期債は価格が上昇します。しかし、債券の利率は変わらないので、利回りは下がってきます。

簡単に例えると、元本10,000円で利率が4%だと金利は400円なので利回り4%ですが、購入価格が12,000円に上がっても、利率は元本10,000円に対して4%の金利400円のままなので、利回りは3.3%に下がってしまいます。

株の配当と違い、債券の金利は減配などのリスクがありません。なので、利下げ局面では高い利回りの恩恵を長期で受けられる長期債券の人気が高くなります。

政策金利が下がり始めると、固定利率が高い時に発行された長期債権は希少価値が高まるので、安全資産として買われやすくなることで債券価格が上昇するので、利下げ前に債券を購入すると、金利収入だけでなくキャピタルゲイン(売却益)も狙えるようになります。

このように利下げ局面の長期債券は株に比べて利益を得られる確実性が高いので買われやすくなり、それにより債券価格が上がり、利回りが低下します。

一方、2年物国債などの短期債は、利下げ局面でも長期債ほど価格や利回りに大きな変動はないとされています。

短期債は期間が短く時間のリスクは低いですし、利率や元本は保証されているため、急いで売る必要もなければ、敢えて買い急ぐ必要もないので、長期債に比べて利下げ局面でも価格変動は起こりにくいのが短期債の特徴です。

この結果、利下げ局面で買いが増える長期債は価格が上がることで利回りが下がり、価格が変動しにくい短期債の利回りを長期債が下回ってしまう「逆イールド」が発生します。

お金が返って来るまでの期間が長い長期債の方がリスクが高いので利回りが高くないといけないのに、リスクの低い短期債の方が利回りが高いという異常事態が発生するわけです。

では、なぜ逆イールドが「景気後退」のサインと言われるのかを次の章で解説します。

- 逆イールドは政策金利の利下げ局面で発生する

- 元本と利率が長期で保証される長期債の買いが増え、長期債の利回りが下がる

- リスクが低い短期債の利回りが、リスクが高い長期債の利回りを上回る状態になる

利下げまでの流れ

政策金利の利下げは各通貨を管理する中央銀行が行います。

日本は日銀(日本銀行)、アメリカはFRB(連邦準備制度理事会)が決定します。

各通貨を管理する中央銀行は次のようになっています。

| 管理通貨 | 中央銀行 | 略称 | 金利発表 |

|---|---|---|---|

| 米ドル(USD) | 連邦準備制度理事会 | FRB | FOMC |

| ユーロ(EUR) | 欧州中央銀行 | ECB | ECB理事会 |

| ポンド(GBP) | イングランド銀行 | BOE | 金融政策委員会 |

| 豪ドル(AUD) | オーストラリア準備銀行 | RBA | 金融政策理事会 |

| 日本円(JPY) | 日本銀行 | BOJ | 日銀金融政策決定会合 |

| 人民元(CNY) | 中国人民銀行 | PBOC | 金融政策委員会(国務院) |

| インドルピー(INR) | インド中央銀行 | RBI | 金融政策会合(MPC) |

政策金利は、各通貨を管理する中央銀行の金利政策会合にて発表されます。

金利は「景気・物価・為替相場」など様々な要因で決まりますが、今回は要因が「物価」の場合を想定して見ていきましょう。

物価上昇(インフレ)時は、物の価値が上がり、現金の価値が下がります。

イメージをしやすいように表でまとめました。

| 物(例) | 基準物価 | 物価上昇時(インフレ) | 物の価値 | 現金の価値 |

|---|---|---|---|---|

| カップラーメン(食料品) | 100円 | 250円 | +150% | -150% |

| ホテル宿泊(娯楽) | 3万円 | 9万円 | +200% | –200% |

| マンション(不動産) | 5,000万円 | 1億円 | +100% | –100% |

| 企業価値(株価) | 1,000円 | 2,400円 | +140% | –140% |

このように、物価上昇(インフレ)時は、物の価値が上がり、現金の価値が下がります。

食料品のような生活必需品の値段も上がり、娯楽や住居の値段も上がってきます。経済成長の為にある程度の物価上昇(2%程度)は必要とされていますが、急激な物価上昇は国民生活に支障が出るので、政府や中央銀行は過熱した経済や物価上昇(インフレ)を抑制する必要があります。

そこで、インフレ抑制の手段として中央銀行は『利上げ』などの金融引締を行います。

金利が上がると企業は銀行からお金が借りづらくなり、新規投資を控えるようになります。売買契約が減少するので次第に各企業の業績が悪くなり始めます。余剰資金が減ると経費削減などで購買が減るほか、給与なども減り、消費者の消費マインドも減少する為、景気が悪化していきます。

景気が悪くなると物が売れなくなるので、企業は物の値段を下げ始めます。

それにより、食料品、娯楽、不動産などの価格は下落基調となり、販売や売上が減ることで企業業績も悪くなるので、株価も下がりやすくなります。これにより景気循環は景気高騰から景気後退のサイクルに移行していきます。

政府や中央銀行は、急激な物価上昇(インフレ)が収まったら景気転換を図る準備を始める必要があります。

経済を引き締め過ぎると、物価はデフレに転落してマイナス成長となり、景気停滞が長期化するリスクが高まります。そこで、物価上昇率が健全な水準(2%程度)に抑えられる見込みが立つと、中央銀行はインフレ抑制が成功したとして、金融引締を解除し『利下げ』をはじめます。

つまり、利下げは過熱したインフレの抑制が見込める(=景気衰退入り)と中央銀行が判断した場合に行われるので、「利下げ開始=景気後退入りのサイン」というわけです。

逆イールドは本当に景気後退のサイン?

利下げ開始を景気後退入りと取るのであれば、物価や株価の変動には注意する必要があります。

景気後退期は、企業の売上や国民の消費マインドが下がっている為、業績悪化により株価や物価も下がりやすくなります。なので株価や物価の下落局面における投資家は、株や不動産などは手仕舞いし、現金や債券の比率を高めます。

物の値段(食料・娯楽・不動産・株価など)が下がるということは、現金の価値が高まるからです。

先程の表を使って景気後退期の物と現金の価値を見てみましょう。

| 物(例) | 物価上昇時(インフレ) | 物価下落時(景気後退) | 物の価値 | 現金の価値 |

|---|---|---|---|---|

| カップラーメン(食料品) | 250円 | 150円 | -40% | +40% |

| ホテル宿泊(娯楽) | 9万円 | 4万円 | -55% | +55% |

| マンション(不動産) | 1億円 | 6,000万円 | -40% | +40% |

| 企業価値(株価) | 2,400円 | 1,500円 | -37.5% | +37.5% |

景気後退時は、物の価値が下がり、現金の価値が高くなっているので、インフレ時とは逆の現象が起きていることがわかります。

ところで、上の表の物価下落時(景気後退)の値段が、最初のインフレが始まる前の基準物価より高くなっていることにお気づきでしょうか。

最初の表の例では、インフレ前の基準物価はカップラーメンが100円で、株価は1,000円でした。しかし、インフレ退治後の価格は、カップラーメンが150円、株価は1,500円で値下がりはしていますがインフレ前より値段が上がっています。

なぜインフレ前と同じ値段に戻してないか。

それは、政府や中央銀行は元の物価に戻したいとは考えていないからです。

元の値段に戻るのが良いわけではない

資本主義の世界では、経済は成長し続けないといけません。世界中すべての国が一律平等であれば現状維持も可能ですが、隙あらば追い抜こうとされる競争社会において、現状維持は衰退を意味します。

つまり、インフレは急激な物価上昇が良くないだけで、安定的な物価上昇(2%程度)は自国の経済成長のために必要なのです。したがって、政府や中央銀行も元の物価に戻したいとは考えておらず、急激なインフレが落ち着いた後は、国民生活に支障がないレベルで、緩やかな物価上昇が続いて欲しいのです。

消耗品、消費財、不動産などは劣化があるので、必ずしも価値が上がり続けるとは限りませんが、株価は経済成長が続く限り、理論上は上がり続けます。

世界経済が成長を続ける限り上がり続けるので、S&P500や全世界株式などの市場平均を取るインデックス投資なら長期で負けるリスクは低いとされる根拠はここにあります。

理想は緩やかな景気後退

急激な物価上昇(インフレ)を抑えた後は、緩やかな景気後退(ソフトランディング)で高騰した物価を落ち着かせ、その後は安定的な物価上昇率(2%程度)で景気が回復するのが理想であり、中央銀行はそれに向けて金融政策を実施します。

つまり、政府や中央銀行の金融政策の舵取りが成功すれば、インフレ後の景気後退は過熱した物価を調整する為の短期的なもので終わり、その後は景気が正常化する景気循環サイクルに入ります。

その場合、景気後退は一過性で終わるので、資金を現金や債券に移したり、ディフェンシブ株などにセクターローテーションさせることで不況期を乗り切ることができます。

しかし、これはあくまで理想論です。

もしインフレ抑制後の舵取りに失敗すると、経済は非常に深刻な不況に陥るリスクがあります。不況が長期化すると物価が下がり続けるデフレが慢性化し、国や企業の経済成長が止まってしまいます。いわゆるマイナス成長です。

それだけならまだマシですが、他国の物価上昇についていけなくなったり、自国通貨の価値が下がることで輸入価格が高騰すると、景気は停滞しているのに物価だけ上がり続けるスタグフレーションという最悪の事態に陥る可能性もあります。景気停滞が長引くと国民は長期にわたって経済的に苦しむことになります。

そのインフレ抑制後の舵取りに失敗した例が悲しいかな日本です。

日本はバブル崩壊から今日までずっと経済成長しておらず、最初にお伝えした景気循環サイクルでいう景気停滞期が、なんと30年以上も続いてる異常事態なのです。

失敗すると国や経済は衰退する

1990年のバブル時代、不動産を中心に過熱したインフレを抑えるため、政府は総量規制などの金融引締を行ってインフレ抑制に着手。その結果、日本はバブルが崩壊し景気後退期に入りしました。しかし、景気後退後も経済を持ち直すことが出来ず、物価や株価が下がり続けるデフレ不況時代に突入します。

このようにインフレ抑制時における金融政策は、一歩間違えると国や経済を長期にわたって衰退させてしまう危険性がある、非常にリスクの高い重要な局面なのです。

慢性化したデフレによるマイナス成長は、バブル崩壊から30年以上が経過した今日も続いており、現在も抜本的な打開策は見いだせていません。

その結果、日本人は「物価が上がる」という体験を何十年もしてこなかった為、コストカットや良い物を安くが当たり前となり、値上げは悪という価値観が根付くようになりました。企業や事業者は値上げに億劫となり景気の悪循環から抜け出すことが中々できなくなりました。

そして、2022年。

日本よりいち早くアフターコロナが始まった欧米を起点にリベンジ消費が始まり世界景気は拡大します。しかし、景気の勢いに対して労働者の数が足りず、人材を集めるために人件費が高騰し、それを物価に価格転嫁し始めたことから、急激なインフレが始まりました。

各国の中央銀行は急激なインフレを抑えるために利上げを開始します。しかし、欧米が利上げを出来たのは景気高騰によるインフレだからです。日本は前述のとおり30年続くデフレ不況の真っ只中ですから、他国のように急激な利上げ(景気抑制)ができません。

日本は元から値上げは悪という価値観と労働者の流動性が低いことなどが要因で、欧米のように人件費や物価のインフレは自国単独では起こりませんでした。しかし、各国が利上げをすると、金利が付かない日本円より高金利の米ドルやユーロを持っていた方が良くなるので、円売りが加速し歴史的な円安に見舞われることになりました。そして、これが日本で物価上昇が始まるトリガーとなりました。

原材料や資源価格の高騰などを理由に価格転嫁を許容する動きが始まり、日本でも30年ぶりの物価上昇が始まりました。ただ、日本は欧米のように景気拡大で人件費が高騰した結果として物価が上がっているわけではありません。なので、物価は上がっていますが、景気循環サイクルにおける好景気でインフレの状態とは言いづらく、どちらかと言うと、景気が停滞しているのに物価だけが上がり続けるスタグフレーションという状態です。

日本がインフレになったと判断して利上げを行うには、好景気によるインフレで安定的な物価上昇(2%程度)が実現できた時だと思います。なので、現状の行き過ぎた円安の解消は各国が利下げを始めるまで耐えるしかないでしょう。

ただ、幸か不幸か、価格転嫁に成功した企業の収益は今のところ向上しているので、あとは利益が内部留保や株主還元に充てられるだけでなく、人件費にも転嫁される循環ができれば、日本も30年にわたるデフレ不況からようやく抜け出せるかもしれません。

まとめ

短期国債の利回りが長期国債を上回る「逆イールド」が発生したら、景気後退(リセッション)のカウントダウンが始まった可能性が高くなります。

もしインフレ抑制後の舵取りに失敗すると、国や経済は深刻な不況に陥りる危険性があり、景気後退のソフトランディングに失敗した場合は、バブル崩壊後の日本のように長期のデフレ不況から抜け出せなくなる可能性もあります。

なので、利下げ開始や景気後退入りの局面では、あらゆる事態を想定して警戒を強める必要があります。しかし「悲観で買って、楽観で売る」という投資格言があるように、総悲観は投資家にとってチャンスでもあります。

一個人が世界経済や金融政策に対して声をあげたところで何も変わらないので、それよりも今後の市況変化を見据えた対策を個人で行っていくことが賢明でしょう。投資家視点では、外貨比率の見直し、国債の割合を増やす、ディフェンシブ株にシフトなど、利下げ局面と景気後退に備えたポートフォリオに組み替えを行うなどの対策が必要でしょう。

世界恐慌レベルの不況はそう簡単に起きることはないですが、91年の日本のバブル崩壊、08年の米国発リーマンショック、まだ全貌は見えませんが、23年の中国恒大集団の経営危機など、歴史を遡ると不況のトリガーには実需を遥かに超えた「不動産」バブルが絡んでいることが多いです。

もしマンションなどの不動産が、居住目的(実需)の人が買えないくらい高騰した相場になっていたら警戒した方が良いかもしれません。既に実需を無視した転売目的による売買で相場が形成されている可能性が高く、そのような場合、金融引締めが行われると相場に逆回転が起こり、不況のトリガーとなる可能性があります。

経済や投資に確実な正解はありませんが、過去の歴史や経済金融の原理原則を知ることで、ある程度は備えることはできます。何となくで始めるのではなく、自分なりの数字やデータに基づいた根拠を持って行いましょう。