米国の優先証券ETFである【PFFD】Global X U.S. Preferred ETF に円建で投資できる東証版ETF、【2866】グローバルX 米国優先証券 について解説します。

ファンド概要

| 証券コード | 2866 |

|---|---|

| ファンド名 | グローバルX 米国優先証券 ETF |

| 運用会社 | グローバルX |

| 上場日 | 2022年9月30日 |

| 対象インデックス | ICE BofA Diversified Core U.S. Preferred Securities Index |

| 投資対象 | 上場投資信託(優先証券) |

| 投資対象国 | 北米 |

| 配当利回り | 年利5.28%(2024/2/15 時点) |

| 決算日 | 年12回(毎月10日) |

| NISA(成長投資枠) | 対象外 |

| ファンド情報 | 公式サイト |

優先証券とは

優先証券とは、企業が資金調達のために発行する証券の1つ。

資金調達の手段として有名なのは社債や株式ですが、優先証券はそれらの中間に位置します。

株のように売買できる

優先証券は、株式と債券の性質を併せ持つ「ハイブリット証券」と言われています。

個人が債券や社債を購入する場合、株のように証券取引所にて時価で売買する「取引所取引」ではなく、証券会社と相対で取引する「店頭取引」が一般的です。市場で直接取引ができないので、債券価格は売買する証券会社によって異なります。(株はどこの証券会社でも価格は同じ)

一方、優先証券のようなハイブリット証券の場合、証券取引所で直接取引が可能なため、株式やETFのように時価で売買することができます。

金利の影響を受ける

優先証券の中身は債券に近いため、デュレーション(金利の変化による価値の変動)に影響を受ける投資手段です。なので、一般的な債券と同様に金利の変動に影響を受けやすいです。

一般論として、投資先(本商品なら米国)の国債利回りが上昇すると優先証券の価値が下がり、利回りが低下すると優先証券の価値は上がる傾向にあります。

米国が投資先の優先証券に投資する場合は、米国の政策金利を決定するFRB(連邦準備制度理事会)の動向は注視する必要があります。

| FRBが政策金利を引き上げ(利上げ) | 優先証券の価値が低下 |

|---|---|

| FRBが政策金利を引き下げ(利下げ) | 優先証券の価値が上昇 |

株よりも安定した配当

優先証券は、安定した配当が定期的に支払われます。

株式でも配当は支払われますが、企業の業績が不調だった場合は、減配や無配になる可能性があります。一方、優先証券の配当は株式よりも優先されるので、株式に比べる減配・無配になる可能性が低いです。

社債より信用リスクは高いが高配当

優先証券は、企業が倒産した時の法的弁済順位が社債より低いのが特徴です。

社債よりも高い信用リスクを負う見返りとして、社債よりも相対的に配当利回りが高いのが一般的です。

| 社債 | 優先証券 | 株式 | |

|---|---|---|---|

| 取引方法 | 証券会社と相対取引 | 証券取引所 | 証券取引所 |

| 配当 | 定期的な利払いを保証 | 株式より優先 | 減配・無配の可能性がある |

| 利回り | 固定 | 変動するが社債より高い | 変動するが社債より高い |

| 議決権 | なし | なしの場合が多い | あり |

| 信用格付 | 信用格付あり | ある場合が多い | 信用格付なし |

| 法的弁済順位 | 最優先 | 株式より優先度が高い | 最も低い |

| リスク | 低い | 中立 | 高い |

メリット

円建で取引可能

【2866】グローバルX 米国優先証券は、本家の米国ETF【PFFD】Global X U.S. Preferred ETFの東証版となっており、日本の証券会社から円建で投資することができます。

最近はドル円の為替手数料が無料の証券会社も増えてきましたが、一般的に円からドルに交換する時は、為替手数料が必要です。

ドル建だと為替手数料の分だけコストが高くなりますが、円建なら余分な手数料が不要になります。

売買手数料が無料

SBI証券・楽天証券であれば国内株式の売買手数料はゼロで取引できます。

米国株に比べると売買コストが安いので気軽に投資できるのがメリットです。

| SBI証券 | 楽天証券 | |

|---|---|---|

| 国内株式(現物) | 0円 | 0円 |

| 米国株式(現物) | 2.02ドル以下は0ドル 約定代金の0.495%(税込) 上限手数料22ドル(税込) | 2.22ドル以下は0ドル 2.22〜4,444.45ドル未満は約定代金の0.495%(税込) 4,444.45ドル以上は22ドル(税込) |

毎月分配

最大の特徴は「毎月分配」

株価の値動きは控え目ですが、毎月安定した分配を受け取ることができます。

東証版【2866】の利回りは年利 5.28%(2024年2月時点)なので、東証に上場する一般的な株の配当利回りが約1.8%、4%あれば高配当と言われることを考えば高配当と言える水準でしょう。

直近12期の分配金の推移はこちら。

| 分配支払日 | 100口あたりの分配金(税引前) |

|---|---|

| 2023年2月10日 | 400円 |

| 2023年3月10日 | 400円 |

| 2023年4月10日 | 400円 |

| 2023年5月10日 | 400円 |

| 2023年6月10日 | 400円 |

| 2023年7月10日 | 500円 |

| 2023年8月10日 | 400円 |

| 2023年9月10日 | 500円 |

| 2023年10月10日 | 500円 |

| 2023年11月10日 | 400円 |

| 2023年12月10日 | 500円 |

| 2024年1月10日 | 400円 |

二重課税調整制度の対象

東証版【2866】GX米国優先証券 ETFは、二重課税調整(外国税額控除)の対象です。

本家である米国版【PFFD】で配当金を受け取った場合、米国にて10%の税金を差し引かれた後、残りの90%部分に対して、さらに日本国内で20.315%の税金が差し引かれるので、課税額は日米合計で28.3%となり、手元に残る配当は約71.7%になってしまいます。

しかし、これでは米国と日本で二重課税となってしまいます。

確定申告をして「外国税額控除」を適用すれば、日本課税分20.315%のうち、所得税(15%)から米国課税分(10%)を所得税から差し引くので、日本の所得税の課税は5%になります。

米国課税10% + 日本の所得税5% + 日本の住民税5% + 復興特別所得税0.315%を足すと合計20.315%になり、二重課税が解消されます。ただし、確定申告の手間がかかることや、所得税からの還付形式なので所得税が少なかった場合は差し引くことができません。

しかし、東証版【2866】の場合、「二重課税調整制度」が適用され、確定申告をしなくても米国で源泉徴収された10%分を、日本国内の源泉徴収(20.315%)から自動で差し引いてくれるので、配当金の税負担額は20.315%(米国課税10%+日本課税10.315%)となります。

還付形式ではなく源泉徴収額の段階で二重課税分を差し引いてくれる点、確定申告の手間がかからない点は、東証版【2866】の大きなメリットです。

デメリット

本家より配当利回りが低い

東証版【2866】の利回りは年利 5.28%(2024年2月時点)

米国版【PFFD】の利回りは年利 6.33%(2024年2月時点)

米国本家に比べると利回りは若干下がりますが、日本株の平均配当利回りが約1.8%であることを考えると、高配当の部類に含まれると思います。

NISAで購入できない

米国版【PFFD】も東証版【2866】も新NISAで購入することができません。

新NISAは、長期での資産形成を前提とした制度なので、一般論として投資効率が下がると言われる「毎月分配型」の投資信託やETFは新NISAの対象外となっています。

成長投資枠の投資対象商品

引用元:新しいNISA(金融庁)

上場株式・投資信託等

①整理・監理銘柄

②信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託等を除外

隔月分配型ならNISAで買える?

2024年1月31日に【2019】GX 米国優先証券(隔月分配型)が新規上場しました。

原則【2866】GX 米国優先証券と内容は同じですが、毎月分配を隔月分配にすることで、新NISAの成長投資枠の対象になります。

NISA制度の抜け穴を突いたような商品です。

今後規制の対象になるか分かりませんが、現状は隔月分配とすることで新NISAの成長投資枠で購入できるので、この場合は隔月配当を税金ゼロで受け取ることができます。

純資産・出来高が米国版より少ない

世界中の人が購入できる本家の米国版【PFFD】に比べて、実質日本人しか購入できない東証版【2866】では、ファンドの純資産額や出来高(流動性)は米国版に比べて劣ります。

流動性が低い状態や純資産が増えない状況が続くと、償還になる可能性がある点については考慮しておくべきです。

現時点の東証版【2866】の運用資産残高は63.14億円(2024年2月時点)と緩やかに伸び続けており、そこまで悪くない数字です。

懸念点としては、新NISAに対応する為に、隔月分配の【2019】が登場したことで、米国優先証券に投資したい方の資金が分散してしまう点です。この2つの資産推移に関しては注視しておいた方が良いと思います。

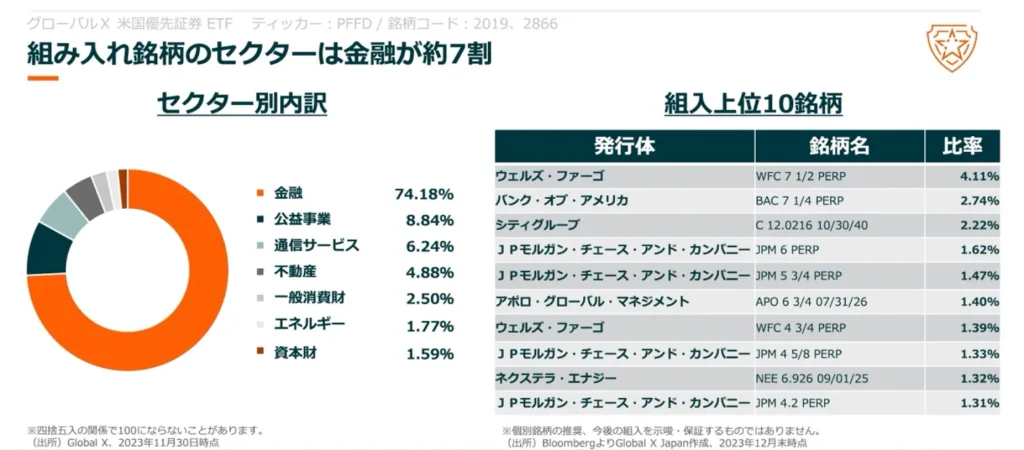

金融セクターに偏りがある

デメリットとして取り上げるかは判断に迷うところですが、ポートフォリオに含まれる優先証券の発行体の約7割が金融セクターで占められています。

金融セクターは景気敏感株の代表格で、景気後退などで市況が悪くなった時は、不動産と並んでダメージを受けやすい業界なので、金融ショックなどの時はある程度のリスクがある可能性は考慮しておく必要があります。

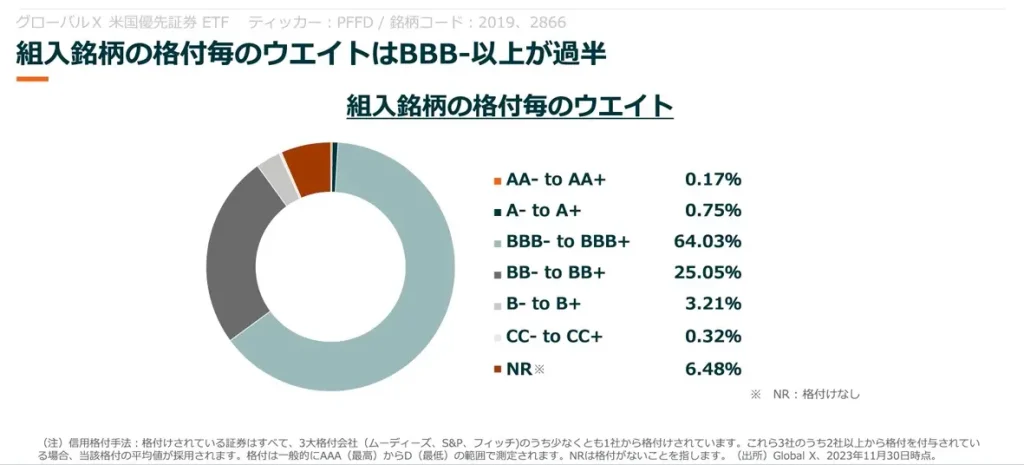

格付けが低い発行体が多い

本家【PFFD】の組入銘柄に含まれる優先証券の発行体の格付けは「BBB- to BBB+」が64.03%も占めており、次に多いのが「BB- to BB+」が25.05%で、この2つで全体の89.08%と過半数を占めています。

NR(格付けなし)の銘柄も6.48%含まれていることを考えると、高利回りのメリットの裏には、それなりのリスクも潜んでいる点は考慮しておくべきかと思います。

まとめ

【2866】グローバルX 米国優先証券 ETFは、毎月安定した配当を円建で受け取れる点、円建で投資できる点、二重課税調整制度の対象である点などは、配当株投資の選択肢の1つとしては良いと思います。

ただし、高利回りの裏には、様々なリスクも潜んでいる点も理解した上で投資する必要があります。

ポートフォリオの組入銘柄は景気敏感株の金融セクターが約7割を占めている点や、格付けが低い発行体が多くを占めている点はリスクとして考えておく必要があるでしょう。

また、米国の定番配当ETFのVYM(バンガード米国高配当株式ETF)や、VIG(バンガード米国増配株式ETF)のように配当額が年々増えていくような商品ではありません。

株式のように市場で売買取引できるので、市況環境によって価格の値動きが発生しますが、配当の性質は債券に近いので、値上がり益や増配を期待するというより、安定的な配当を受け取る為の商品と考えた方が良さそうです。

一方、債券の性質もあることから、投資先である米国が政策金利の引き上げ(利上げ)を行ったり、ドル円の為替が円安に触れた場合は基準価格が下がる可能性があります。逆に米国が政策金利の引き下げ(利下げ)を行ったり、ドル円の為替が円高に触れた場合は基準価格が上がる可能性があります。

債券のように安定した配当が受け取れる代わりに、株のように年々増配したり、成長に合わせて株価が上昇するといった性質の商品ではないので、日米の政策金利や為替の動向を見据えた上で購入を検討する必要があります。

以上の点から、【2866】をポートフォリオに加える場合、高利回りな毎月配当の裏には、ある程度のリスクを負う覚悟が必要であるという点を理解しておくべきだと思います。

なので、あまりリスクを取りたくない方は、高配当ポートフォリオのコアにするのは避けた方が無難でしょう。VYMやVIGといった手堅い配当株をメインに据えながら、サテライトで組み入れるくらいが良いと思います。