毎月安定した配当を受け取れる投資信託『インベスコ世界厳選株式オープン(愛称:世界のベスト)』について解説します。

無配の時もあれば、異次元な高分配の時もあるアライアンス・バーンスタイン米国成長株投信を攻めの高分配とするなら、インベスコ世界厳選株式オープンは守りの高分配です。

守りの高配当と言っても、分配利回りは15〜20%と安定しています。

一般的に高配当とされる利回り水準は、日本株で3〜5%、米国株で6〜8%なので、守りと言いつつも一般的に高配当と言われる個別株やETFより圧倒的に高いパフォーマンスを誇ります。

ファンドの仕組みやリスクを理解した上で、安定した毎月分配のポートフォリオを組もうと考えている方は、ぜひ参考にしてだくさい。

YouTubeチャンネルで最新の動向なども配信しています。

ファンド概要

| ファンド名 | インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型) |

|---|---|

| 愛称 | 世界のベスト |

| 運用会社 | インベスコ・アセットマネジメント |

| 設定日 | 1999年1月7日 |

| 対象インデックス | なし(アクティブ) |

| 投資対象 | 先進国株式 |

| 信託報酬 | 1.903% |

| 信託財産留保額 | 0.3% |

| 為替ヘッジ | なし |

| 決算日 | 毎月23日(毎月分配) |

| NISA(つみたて投資枠) | – |

| NISA(成長投資枠) | – |

| ファンド情報 | 公式サイト |

ファンドの仕組み

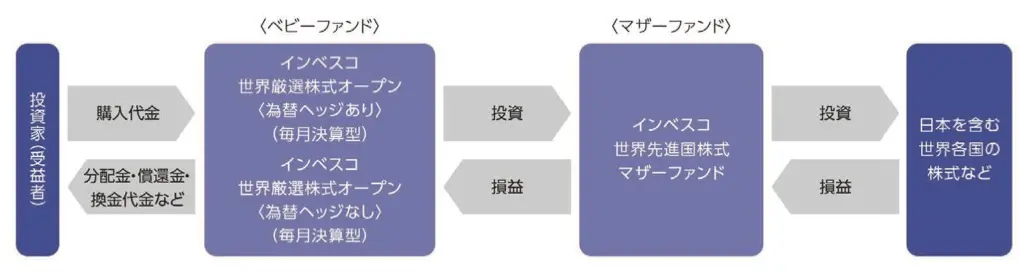

インベスコはファミリーファンド方式を採用しており、投資家は各コースのベビーファンドに投資します。

ベビーファンドに集まった資金はマザーファンドの『インベスコ世界先進国株式マザーファンド』に集約され、マザーファンドを通じて日本を含む先進国株式を中心に投資して運用します。

ポートフォリオの運用方針

運用プロセス

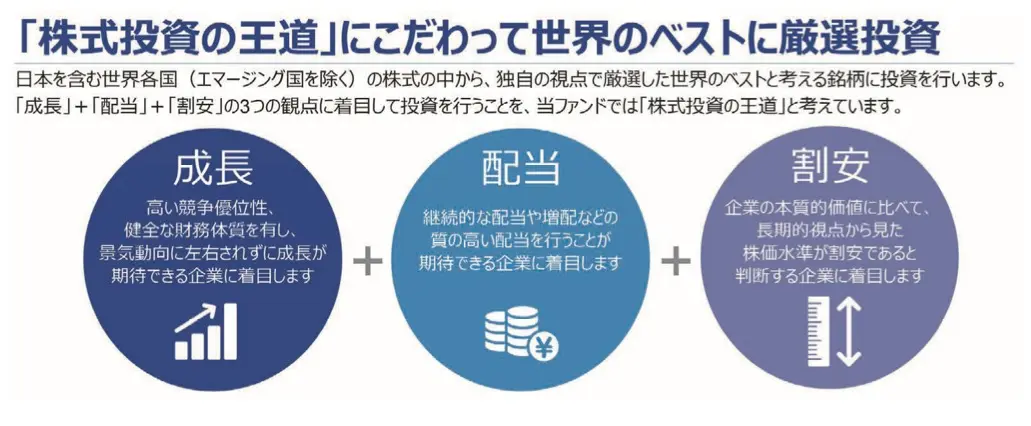

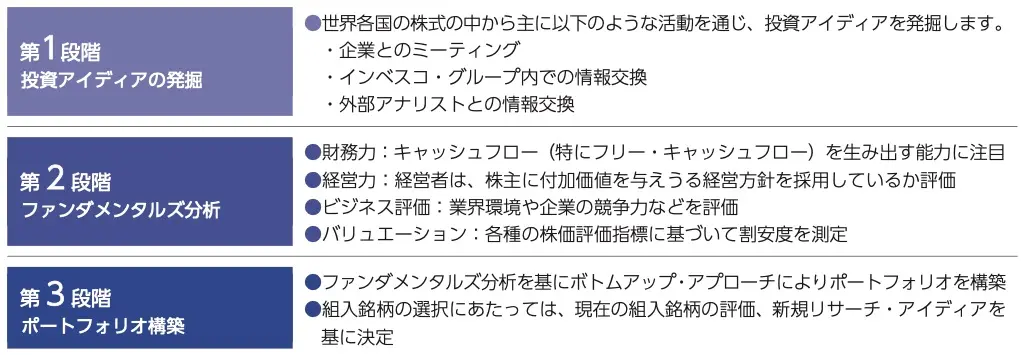

「インベスコ 世界先進国株式」は、成長性・配当・割安という投資の王道的な3要素を重視し、下記びフローに沿って銘柄選定や売買を行いポートフォリオを構築します。

同一銘柄への投資割合は、原則として純資産総額の10%以下で、一部の銘柄に偏り過ぎないようにすることで、安定的に分配金を支払えるようになっています。

MSCI世界株価指数をベンチマーク

インベスコは、MSCIワールド・インデックスをベンチマーク(基準とする指標)とし、そのベンチマークを上回るパフォーマンスを目指すことを目標としています。

為替ヘッジなし

外国株への投資が主なので、ファンドの基準価額は為替の影響を受けます。

・円安 → 基準価額が上がる

・円高 → 基準価額が下がる

為替の影響を抑えたい場合は、為替ヘッジありコースを選ぶ必要があります。

ただし為替ヘッジコストがかかるので、ヘッジなしコースと比較して分配金が少なくなる場合が多いです。

ちなみに新NISAのルール上、毎月分配型に投資することができないので、非課税で配当を受け取りたい場合は、年1回決算型や奇数月分配型を選ぶ必要があります。それらも為替ヘッジの有無を選ぶことができます。

| NISA | |

|---|---|

| <為替ヘッジあり>(毎月決算型) | 対象外 |

| <為替ヘッジなし>(毎月決算型) | 対象外 |

| <為替ヘッジあり>(年1回決算型) | NISA(成長)対象 |

| <為替ヘッジなし>(年1回決算型) | NISA(成長)対象 |

| <為替ヘッジあり>(奇数月決算型) | NISA(成長)対象 |

| <為替ヘッジなし>(奇数月決算型) | NISA(成長)対象 |

分配金の支払方法

賛否ある純資産からの分配

毎月の分配金は投資信託の純資産から支払われます。

分配金が支払われると、分配金額の相当分だけ基準価額が下がります。

普通分配と特別分配の違い

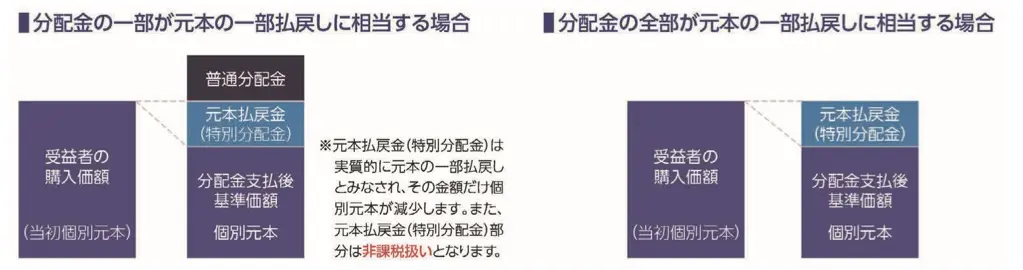

運用収益から支払われる分配金を「普通分配金」と言い、元本を取り崩して支払う部分を「元本払戻金(特別分配金)」と呼びます。後者のことをタコ足配当と呼ぶ場合もあります。

普通分配のパターン

たとえば、現在の基準価額が9,500円、平均取得単価が9,000円で、分配金が150円だった場合。

基準価額は9,350円(-150円)になり、150円は普通分配として受け取ります。

普通分配は純粋な利益なので課税対象になります。

特別分配のパターン

基準価額が9,500円、平均取得価額も9,500円で、分配金が150円だった場合。

基準価額は9,350円(-150円)になり、平均取得価額を下回るので150円は特別分配として受け取ります。この場合、元本を取り崩した分(-150円)だけ下がり、平均取得価額は9,350円になります。

特別分配は元本の取り崩しで利益ではないので非課税になります。

- 普通分配金

運用益から支払われる分配金(課税対象) - 元本払戻金(特別分配金)

投資元本から取り崩して支払われる分配金(非課税)

当ファンドは2024年6月に日経新聞でも取り上げられています。掲載時の直近の年間配当1800円に対する元本取り崩し率は8.1%なので、比較的優秀なパフォーマンスを収めています。

毎月分配型ファンド、元本取り崩しの分配金が縮小

残高2位「インベスコ 世界厳選株式オープン <為替ヘッジなし> (毎月決算型)<愛称:世界のベスト> 」も年間分配金1800円に対する元本取り崩し比率は8.1%と低い。

引用元:日本経済新聞(2024.6.20)

分配利回り(平均取得価額別)

2017年1月以降ずっと毎月150円(1万口あたり)を出し続けています。

毎月150円が出続けることを前提に平均取得価額別の分配利回りを一覧にしました。

年間分配金は1,800円(150円×12)を前提とします。

税引き後は上記に20.315%の課税分を単純計算で差し引いて計算しています。

※端数処理の関係で多少誤差がある場合があります。

単純計算の為、特別分配は考慮していません。

利回り(税引前)

| 平均取得価額 (1万口あたり) | 年間分配金 (税引前) | 分配利回り (税引前) |

|---|---|---|

| 8,000円 | 1,800円 | 22.5% |

| 8,500円 | 1,800円 | 21.1% |

| 9,000円 | 1,800円 | 20.0% |

| 9,500円 | 1,800円 | 18.9% |

| 10,000円 | 1,800円 | 18.0% |

利回り(税引後)

| 平均取得価額 (1万口あたり) | 年間分配金 (税引後) | 分配利回り (税引後) |

|---|---|---|

| 8,000円 | 1,434円 | 17.9% |

| 8,500円 | 1,434円 | 16.8% |

| 9,000円 | 1,434円 | 15.9% |

| 9,500円 | 1,434円 | 15.0% |

| 10,000円 | 1,434円 | 14.3% |

分配金シミュレーション

平均取得価額と投資金額別に受け取れる分配をシミュレーションしてみます。

各数値は下記の計算式により単純計算により算出しています。

端数は切り捨てているので実際の数字とは若干のズレが生じる可能性があります。

特別分配等は考慮していません。

概算程度にお考えください。

毎月決算型コースは新NISA(成長投資枠)の対象外なので、特定口座で運用する必要があります。なので、手元に残る分配金は税引き後で見ることをおすすめします。

平均取得価額9,000円

税引前(平均取得価額9,000円)

| 投資額 | 保有口数 | 月分配金 (税引前) | 年間分配金 (税引前) |

|---|---|---|---|

| 10万円 | 11万1111口 | 1,666円 | 1万9,992円 |

| 100万円 | 111万1111口 | 1万6,666円 | 19万9,992円 |

| 300万円 | 333万3333口 | 4万9,999円 | 59万9,988円 |

| 500万円 | 555万5555口 | 8万3,333円 | 99万9,996円 |

| 1,000万円 | 1111万1111口 | 10万6,666円 | 127万9,992円 |

| 2,000万円 | 2222万2222口 | 33万3,333円 | 399万9,996円 |

| 3,000万円 | 3333万3333口 | 49万9,999円 | 599万9988円 |

| 5,000万円 | 5555万5555口 | 83万3,333円 | 999万9,996円 |

| 1億円 | 1億1111万1111口 | 166万6,666円 | 1999万9,992円 |

税引後(平均取得価額9,000円)

| 投資額 | 保有口数 | 月分配金 (税引後) | 年間分配金 (税引後) |

|---|---|---|---|

| 10万円 | 11万1111口 | 1,327円 | 1万5,924円 |

| 100万円 | 111万1111口 | 1万3,280円 | 15万9,360円 |

| 300万円 | 333万3333口 | 3万9,814円 | 47万7,768円 |

| 500万円 | 555万5555口 | 6万6,403円 | 79万6,836円 |

| 1,000万円 | 1111万1111口 | 8万4,996円 | 101万9,952円 |

| 2,000万円 | 2222万2222口 | 26万5,616円 | 318万7,392円 |

| 3,000万円 | 3333万3333口 | 39万8424円 | 478万1,088円 |

| 5,000万円 | 5555万5555口 | 66万4,041円 | 796万8,492円 |

| 1億円 | 1億1111万1111口 | 132万8,082円 | 1593万6,984円 |

平均取得価額9,000円の場合、

約1000万円の投資元本で、税引き後の年間分配金100万以上を達成することができます。

約3000万円で、若手社員の年収ほど(約478万円)

約5000万円で、中堅社員の年収ほど(約796万円)

約1億円で、エリートサラリーマンと言われる方の年収ほど(約1593万円)

分配金として欲しい金額から逆算して、どれくらいの金額を投資するか考えてみましょう。

過去の無配履歴

高分配が目的の方にとって最も困るのが「無配」でしょう。

証券会社のファンドページで過去の分配実績を確認するとわかりますが、2017年以降、150円の分配金を下回ったことがありません。なので無配実績はゼロ(2024年12月時点)です。

ただし、平均取得価額によっては特別分配金(元本払戻金)になる場合があります。

分配金自体は安定して150円を出し続けているので、基準価額が下落した時(理想は8,000円台)は、積極的に買い増して平均取得価額を下げることで、特別分配(元本払戻金)になる確率を下げることができます。

また、特別分配の場合は再投資することで、平均取得価額を下げるだけでなく保有口数も増やせるので、将来の分配金額を増やすこともできるのでおすすめです。

手数料

信託報酬1.903%

インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月分配型)の信託報酬は1.903%です。

信託報酬の手数料は、保有している純資産総額に対して年率1.903%の割合でかかるので、安いほど投資家側の利益が残りやすい構造になっています。

昨今はインデックス系などを中心に0.1%以下の低コストファンドが当たり前になっているので、その感覚で見ると非常に高いと感じる手数料です。

しかし、大事なのは手数料ではなくパフォーマンスです。

要は手数料以上のリターンがあれば良いわけです。

年率1.903%の手数料を負担しても、運用益で15〜20%を超える分配リターンがあれば十分と言えるでしょう。

ただし、平均取得単価が基準価額を下回る状態が続くと分配金に元本払戻金が含まれる確率が増えるので、目先の分配金利回りだけでなく、運用益による分配金と含み益ベースで見る必要があります。

タイミングを伺ってばかりも良くないですが、基準価額が取得単価より下がった局面では、買い増せる準備があるとより良い運用ができると思います。

信託財産留保額0.3%

このファンドを買う上で留意しておくべきなのが「信託財産留保額」です。

信託財産留保額とは、投資信託を売却する際に必要な手数料のこと。売却時に基準価額の0.3%という形で売却益から差し引かれます。

売却した投資家に代金を支払うには、その分だけファンド内の資産を売却する必要があり、そのために手数料がかかるからです。投資信託を保有し続ける他の投資家への影響を避ける為に、手数料を投資家に負担してもらうという考え方です。

昨今は無料のファンドも多いのでデメリットではありますが、無料で気軽に売却しにくいことで、狼狽売りを抑制する効果があるようにも思えます。

配当目当ての場合、目的は売却益ではなく安定した配当なわけですから、基準価額が下落した時は売り抜けるのではなく買い増しをして、取得単価を下げつつ口数を増やす方が良いのです。

そういう意味では暴落耐性があり、ファンドの基準価額の安定にも寄与するので、安定した配当を受け取り続けたい方にとってはそこまで気にする必要はないと思います。

まとめ

インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)は、毎月安定したインカムが欲しい方にとって非常に良い投資信託です。

2017年1月以降、毎月150円以上(1万口あたり)の分配を出し続けるので、無配リスクを極力避けたい方にとっては良いファンドだと思います。

一方、分配金はファンドの純資産から拠出されるので、取得単価が基準価額に近い、または下回る状況だと、特別分配(元本払戻金)になる期間が発生する可能性も考慮する必要があります。

分配金の利回りを高めたり、特別分配の確率を下げたい場合は、基準価額が平均取得価額を下回った時などに積極的に買い増し、平均取得価額を下げると良いでしょう。

インベスコの特性、分配型投資信託の特性、メリットとデメリットを理解した上で投資を行いましょう。